商业养老保险值得买吗

商业养老保险值得买吗

国家实施了社保,但是市场上又出现了很多的商业养老保险,很多人就有这样一个疑问“商业养老保险值得买吗”?市场上的商业养老保险具有多种优势,能够弥补社保的不足,所以小编认为商业养老保险有必要购买。首先,养老保险等商业保险比较简单可操作。投保之后只要每年按时缴费,基本上就不需要做什么的,资金打理这样让人操心的事情都可以交给保险公司去完成。

再者,养老年金类保险的回报特别明确,只要确定自己希望在退休后每月从保险公司领到多少养老金作为补充,就可以让保险公司帮助计算出个人需要购买的额度和缴费时间,到了约定时间就可以开始按月领钱了。而其他理财品种,很难比较精确地预测出一二十年、二三十年以后的收益情况,无法给予肯定和确切的回答,很难由个人来控制。当然,由于回报相对固定可计划,保险的收益率水平相对就低一些。

第三,作为养老资金来说,最基本的要求是追求已支付保费安全、适度收益、抵御通胀,这与一般资金投资追求收益较大化的原则有所区别,这也是稳健理财型的商业保险辅助养老的一个优势所在。

第四,保险还可以强制个人储蓄。青壮年时期有很多的花钱渠道,如果不强迫自己为了将来养老而预先做点准备,那么钱花了也就花了。长期保险恰恰有一个强制储蓄的特点,必须按时定量交保费。这一特点对于平常消费倾向明显,储蓄率低、投资习惯较差的人群而言,特别有一种“他律”的效果,更稳当,更有效力。而且,越早规划,由于年纪越轻,养老险的费率也越低。

第五,养老储备是一项长期的理财计划,通过复利滚存计算收益的保险,也是储备时间越久,效果越佳,“复利的魔力”恰好可通过养老年金这类长期商业保险得到明显的体现。

慧择提示:商业养老保险值得买吗?商业养老保险具有五种优势,可以作为将来养老资金来源之一,能够缓解老年后的生活压力,所以商业养老保险有值得购买。购买商业养老保险时,应充分考虑目前的收入水平,并结合自己的日常开销、未来生活预期、通货膨胀等因素,做出合理的选择。

商业长期护理险,值得买吗?

我们每一个人都会有老的一天,都希望自己老了能有个健健康康的身体,过一个舒适的老年生活。记得深蓝君的一个朋友小林曾经说过,害怕自己也像外婆一样,因为中风老年生活只能躺在床上度过,还要连累家人……知道社保“第六险”是长期护理险后,就像是看到了曙光一样。深蓝君想说,商业保险也有长期护理险,那商业的长期护理险值得买吗?

商业长期护理险的常见的产品形态有以下这三种:

1、一次性赔付的护理险

这类产品比较简单,达到失能状态,就一次性就赔一笔护理金,合同终止。从长期护理的持续性来说,深蓝君觉得这些算不上严格意义上的长期护理险。

这类产品例如:人保健康百万安行长期护理险等,有的产品还会附带一些生存金之类的保障。

2、万能险形式的护理险

万能形态的护理险很常见:一个万能账户,健康时往里存钱,按一定的利率复利。万一达到约定的失能状态,就给付账户价值,合同终止。

这类产品经常在银行销售,产品设计上更加倾向于理财险,长期护理作用有限,类似的产品有昆仑健康聚宝盆长期护理保险 B 款等。

3、长期护理险

这类产品有持续的现金流,深蓝君觉得才算得上长期护理保险。

比如早期产品:国寿康馨长期护理险、人保全无忧长期护理险,以及近几年的:平安长护保伤残护理险(停售)、信泰百万终身护理保险等。

下面,深蓝君以上面提到的第三种形态来为大家说一下。

我们以 “信泰百万终身护理险” 为例:50 岁男性,10 万保额,20 年交,主要保险责任如下:

护理关爱金 50 万元

长期护理金 10 万元:长期护理状态每满180日给付一次,至终身

疾病身故:已交保费,扣除已领取的关爱金、护理金、已豁免的保费给付

虽然没有考虑到长期护理费用的通胀,但相比之下还可以。不过每年高达 3.7 万的保费,让人望而却步。

总结一下,商业长期护理险目前还无法在国内普及,主要有如下几个原因:

1.数据不足:

从产品设计角度,缺乏相关老龄化风险评估、护理服务等数据,保险公司很难进行产品定价;

2.配套设施落后:

国内缺乏完善的护理服务体系,政策法规有待完善,配套设施相对滞后,不利于保险公司开发长期护理业务;

3.国人意识缺乏:

国人整体保障意识还比较弱,连基础的寿险、重疾、意外等保障都没有做齐,更不用说长期护理保险了。

综上所述,不论是商业保险还是社会保险,关于长期护理保险,都还在进一步探索中。

长期瘫痪在床,无外乎是由于疾病或者意外引起的。为了应对长期失能的风险,如果我们做好保险组合,同样也是可以有效应对的。

1、意外险

失能人群中,很多都是由于意外导致的高度残疾。如果配置了足额的意外险,万一风险来临,很大程度上能应对这部分风险。 所以如果配置了高额的意外险,当意外来临时,可以一次性获得赔付残疾赔偿金。

2、重疾险

很多严重疾病,会导致基本生活能力的丧失,比如脑中风就是非常高发,相信大家并不陌生。

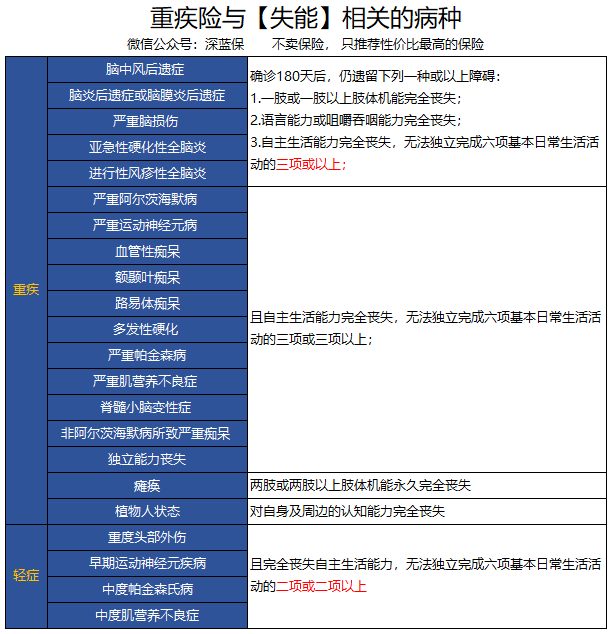

深蓝君找到某款产品,列举出和失能相关的具体病种,大家可以看一下:

其实重疾险中和失能相关的疾病,还是很多的,比如脑损伤、瘫痪、植物人、脑中风、帕金森等。

如果到达失能状态且符合重疾标准,就可获得重疾险赔付,购买了重疾险,其实也能应对失能风险。

还有部分重疾险会包含 “长期护理金” 责任,如果没赔付重疾,但达到了约定的护理状态,就可提前给付护理金。

不过,据深蓝君了解,一般带护理责任的重疾险保费都不便宜,要结合自己实际情况来选择。

3、寿险

虽然从定义上来说,寿险是以身故为赔付条件的。但目前很多寿险都带有全残责任,达到相应的伤残状态就可以获得寿险赔付。 比如:瑞和定期寿险、擎天柱定寿、唐僧保等。

所以深蓝君一直强调,保险实际上是一个组合,通过各险种搭配,才能达到比较好的效果。

终身养老保险值得买吗?怎么买?

谁都有老的那一天,如何过上一个体面的老年生活,是每个人都需要提前去考虑的事情。谁都想要退休之后到自己与世长辞的一天,领的养老金除了能保障自己基本生活外,还能丰富自己的老年生活,比如游历祖国的大好河山,这就需要更多的养老金支撑了。其实除了社保养老外外,还可以通过商保商保养老。

终身养老保险是商业保险的一种,主要分为带分红型,不带分红型,递增型和平准型几种。

商业养老保险本质上是一款理财类型的保险--年金险,通俗来说,就是先交一笔钱,之后每年再给我们返钱的产品。

优点是收益稳定,不管以后的经济形势如何变化,年金险都可以在几十年的时间里一直保持稳定的收益。

但是灵活性差,如果在前几年急需用钱想要退保,还会有亏本的情况。

1.如果你预算充足

如果你收入稳定,而且保障型的产品已经配置足够,是可以购买商业养老保险的。商业养老保险是社会基本养老保险的补充,属于锦上添花。

2.如果你预算不足

对于保障型产品还没配置足够的人,建议先把有限的预算放到保障型产品上,具体就是:重疾、定期寿险、意外、医疗,我们买保险一定是先保障,后理财,请不要本末倒置。而且我们还有国家的基本养老保险作为兜底,所以商业养老保险的重要性就很低了。

3.如果你是自由职业者

可能你正在为了交不交国家基本养老保险而纠结,深蓝君觉得可能商业养老保险会更好,因为国家养老保险分为统筹账户和个人账户,只有个人账户的钱才是自己的,只有活的够久才会比较划算。

而且我们上文也有过测算,国家养老保险也只是保证我。

第一步:先挑收益高的

无论你买年金险的目的是什么,年金险作为一种理财型保险,谈收益是无可避免的。

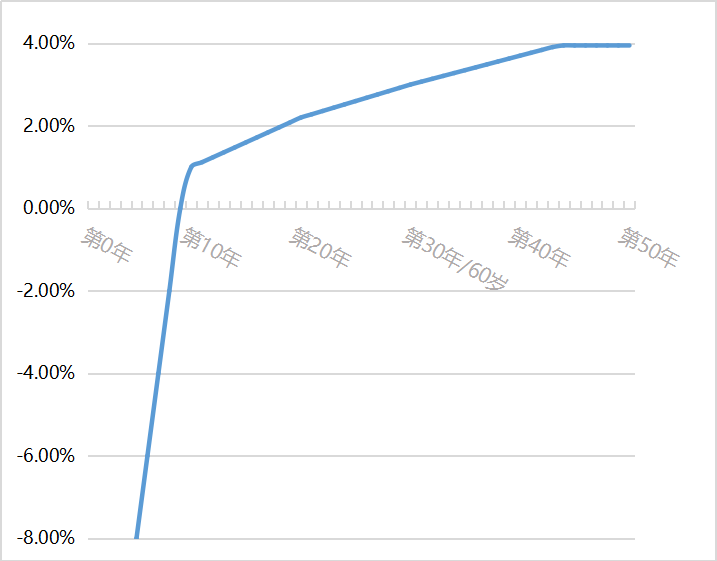

年金险是通过年金账户和万能账户来增值的。整个增值过程比较复杂,但判断年金险收益的标准是计算 IRR 收益率。

目前市面上比较好的年金险,通过 10 年以上的增值,IRR 一般能接近 4%。

不过,IRR 是一直在变动的。举个例子:

如图所示,这款年金在前 20 年的收益率只有不到 2%,并不太适合用来做教育金。

但如果看 60 岁之后,收益率逐渐走高,最高能去到 4%,很适合用来做养老金。

因此,我们要根据自己 使用资金的时间,来选择收益率高的年金险。

第二步:现金流要匹配需求

不同人的需求不一样,离开需求谈产品是没有意义的。年金险的本质是改变了我们的现金流,因此建议综合考虑 4 个方面:

年金返还:孩子上学时每年返多少教育金?退休后每年返多少养老金?

万能账户:孩子上学时或退休后,账户里有多少现金可用?

现金价值:如果急需用钱,退保能拿回来多少?会不会亏损?

身故保额:等自己百年归老后,能给亲人留多少钱?

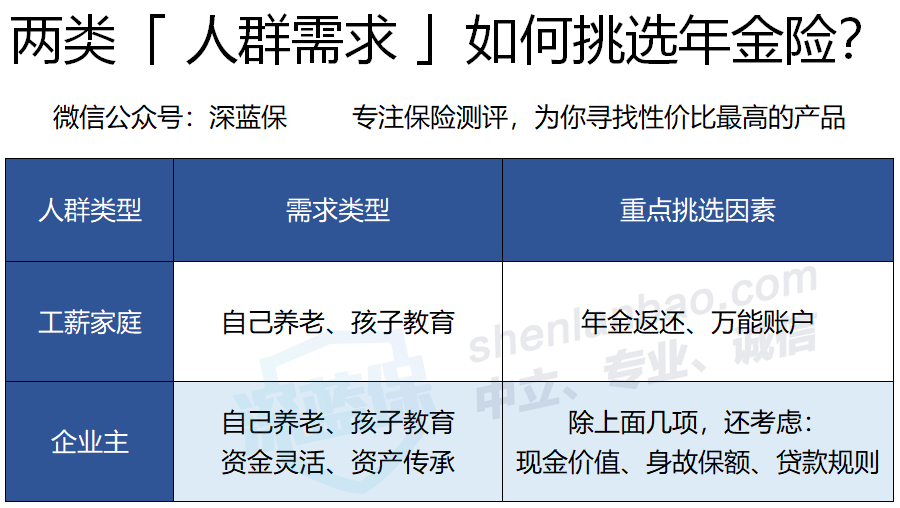

当然,具体产品还有很多细节需要注意,这里以两类典型人群为例:

直接说结论:

工薪家庭:预算相对有限,更多是集中资源解决一两个问题。例如养老,就要重点考虑 60 岁后每年返还多少钱,万能账户有多少钱可以提取等。

企业主:预算充足,但是对资金灵活性要求高。这种情况还需要考虑现金价值保单现金价值超过已支付保费时间,临时用钱怎么办理贷款,以后百年归老了,怎么把钱留给孩子等等。

买保险一定要先考虑清楚自己的需求,特别是年金险的保单现金价值超过已支付保费时间比较慢,如果随便跟风购买,万一以后发现不合适,退保还会损失不少。

保险方案

热门文章

89254

89254

87541

87541

69852

69852

69353

69353

68785

68785

67451

67451

65182

65182

63152

63152

62512

62512

60321

60321

先生

女士

获取验证码