1631

1631

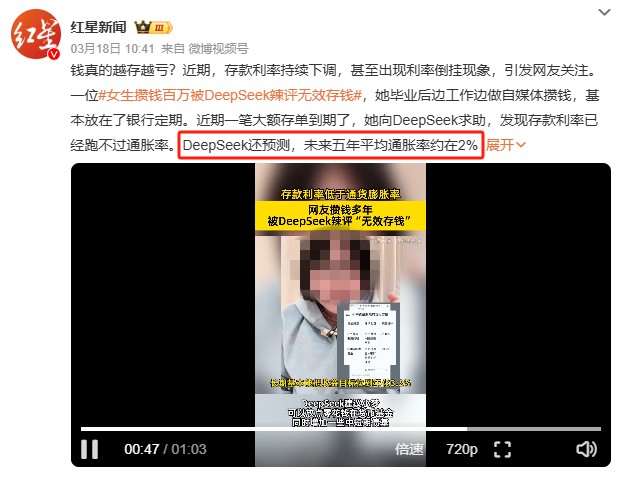

前段时间,#女生攒钱百万被Deepseek辣评无效存钱#的话题火了。

前段时间,#女生攒钱百万被Deepseek辣评无效存钱#的话题火了。

图片来源:微博

有位女生问Deepseek,手头有100万该不该都存银行,结果惨遭AI泼冷水:

“这样存连2%的通胀都跑不赢,等于无效存钱!”

随后Deepseek还给出了打理方案,但网友们对这个方案各有各的看法。

有人点赞认可,也有人看着方案里那些盈亏自负产品直摇头。

那么,手里有点闲钱到底该不该理财,要“折腾”到什么程度?

到底该不该投资理财,网友们各有一套说法。

1、担心手上的钱被动贬值,主动理财抗通胀

一些朋友挺赞同AI的建议,他们眼中的理财是一个长期积累、边学边试,平衡好资金便利、收益有预期、亏损也有底的过程。

很多人的稳健理财是从尝试债券基金开始的,虽说短期可能波动也不小,但扛住波动拿个几年,回报完全有可能跑赢通胀。

这也难怪有人直接喊出心声,“有效存钱永远都是投资”。

尝试更多理财方式的过程可能会踩坑,但只要我们控制好资金量去试错,未来除了收获多一点收益,更有专属自己的理财技能。

2、宁愿少赚些,也要让本金绝对安全

也有些朋友认为,通胀并没那么可怕,怕的是跟风乱投资带来更大损失。

举个最近的例子,春节前后A股人工智能板块爆火,又有很多人追涨被套。

拿体量最大的一只人工智能ETF来说,过去三个月它的净值从0.88一路涨到2月最高点1.1,然后回调到目前的0.89。

但问题是这只ETF的160亿份额里,有近四成都是基民在今年2月新买的,而且价格远远高于目前的0.89,也就是说这波又有一大批人亏损近20%。

在他们看来,虽说银行存款的利息越来越少,但能够守住财富也是一种成功。

看起来,积极理财和保守存钱这两个观点都各有道理。

怎么理财其实没有标准答案,我们能做的就是找到一个专属自己的“理财舒适区”。

现在我们模拟热议事件女生的视角,重新让Deeepseek给出中长期年化3%+的理财方案。

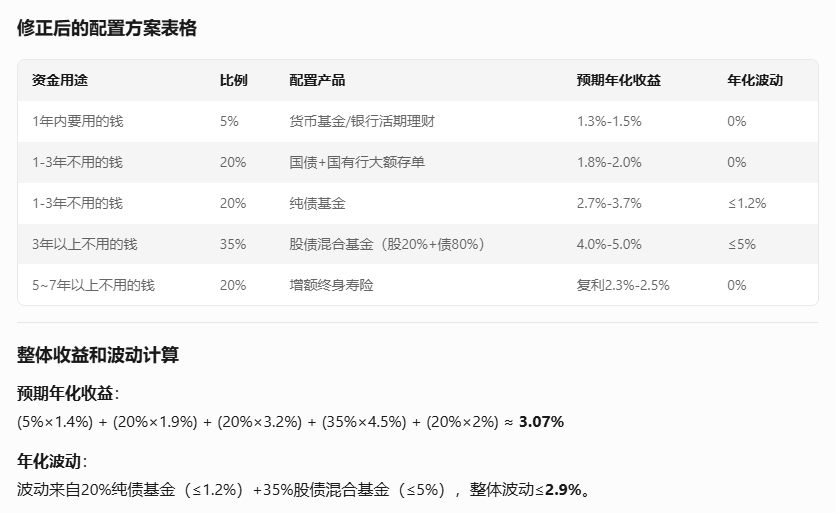

AI给到的方案长这样:

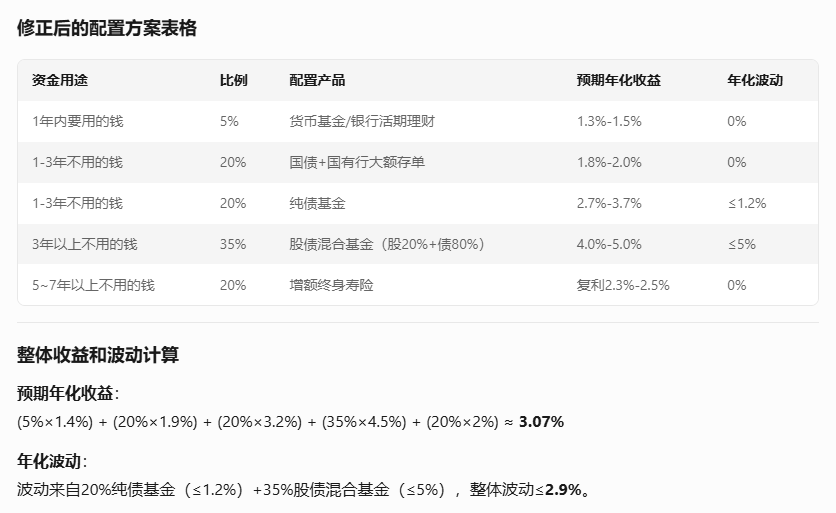

▲Deepseek给的理财方案,各类产品年化收益率、波动率已核实纠正

它先把资金按使用期限分成几笔钱,再匹配不同风险收益水平的资产,最后按整体收益目标来规划比例买各种资产。

说实话,这个AI的方案有蛮多可取之处,适合想要稳中求进做长期理财的朋友。

下面我们就看看,为什么不同的钱要配置相应类型的产品,各有什么好处?

像日常买菜的钱,交房租或房贷的钱,下个月要还信用卡的钱,都属于“1年内要用的钱”。

这部分钱既要尽量保证不亏损,更要随时能取,那么余额宝、零钱通、银行的“活期+”就是常见的短期闲钱打理工具,闭着眼买都没问题。

这些产品的底层资产一般有同业存单、银行存款、高信用短期债券等等,是妥妥的高安全性高流动性资产。

不过受低利率环境影响,近些年它们的收益一路走低,今年很多产品的7日年化徘徊在1.5%上下,我们只能赚点蚊子肉。

比如打算3年后用来换车的钱,就可以牺牲点流动性换取更多收益。

同样是定期保本保息,目前储蓄国债、银行大额存单的利息通常比很多银行存款高,我们有看好的产品可以买上。

要知道今年发行的5年期储蓄国债利率还有2%,一些全国性银行的大额存单也有2%左右的利率,刚好跟AI预测的2%通胀相当。

但它们最多只能锁定三年五年的利率,到期都得按最新利率算,大家且买且珍惜。

如果觉得2%的回报偏低了,我们还可以把1~3年的钱拆分两笔,一笔买保本的国债或大额存单,另一笔买点纯债基金,争取拿到更多回报。

纯债基金过去几年的年化收益在3%左右,不过买完短期内小亏一点也很正常,但再极端的亏损往往1年内都能恢复回来。

买点放组合里,长期看大概率可以提升整体收益的。

像今年一季度,全部2402只纯债基金中就有八成产品是亏钱的,整体平均收益-0.29%。

但是到了4月中旬,随着债市回暖,仅仅半个月时间亏损的基金比例一下子就降到两成,整体平均收益转成正的0.28%。

至少3年不用的钱,能买年化接近5%的股债混合基金

如果接受了纯债基金,想再提高一点收益水平的话,我们完全能考虑股债混合基金。

这类产品的原理不复杂,就像一杯奶茶,主体是纯奶茶,再混一点小料或奶盖提升风味。

它们的底层资产大部分是债券,少部分是股票和流动性资产。

比如用80%的钱买债券稳住基金收益,另外会拿20%以内的钱买股票博取高一点的回报,就算遇到股市走熊,这点比例的股票也不会让基金亏太多。

不过买这种产品,需要承受得住波动,并做好至少拿3年的心理准备。

我们看反映股债混合基金整体表现的偏债混合基金指数,过去10年它的年化收益接近5%,但最大跌幅也到了8%。

假设我们运气很差在2021底的高点买入它,就得用2年时间经历最大回撤走到市场底部,随后才能迎来1年1个月暴涨9%的反弹。

当然了,如果我们能在下跌过程中对它分批买入或定投,回血的速度其实能再快一些。

AI给的方案里,还有增额寿这类锁定终身2.5%预定利率的产品,可以用手里的长期闲钱来安排。

拿增额寿中的佼佼者增多多8号来说,35岁女性一次性投入20万,4年后保单的价值就超过保费。

如果拿到第5年,保单价值有21.96万,平均每年赚3920块,折合年收益2%。

拿到第10年,保单价值24.8万,年化复利IRR有2.19%,折合单利2.42%;第20年价值进一步增长到31.8万,IRR达2.34%,相应的单利逼近3%。

不过每个人的年龄、缴费时间这些情况都不一样,最终的收益也会有所不同。

想了解更多产品情况,或者看看其他储蓄类产品的朋友,请点击这里,我们有规划师一对一解答相关疑惑。

这样一来,在保证投资产品整体相对低波动的前提下,只要分配好资产比例,我们就有较大把握实现中长期收益达到3%以上,避免“无效存钱”。

如果你想要持仓绝对安全,那么在上述方案中剔除有一定波动的纯债基金和股债混合基金,再适当提高增额寿的比例,也有机会实现2%以上的收益抗通胀。

顺便提一下,有些朋友非常关心低风险资产还有哪些选择,具体的收益又有多少。

为此,今年开始我们策划了【利率风险标】专栏,每月为大家呈现几十家银行存款利率、货币基金的7日年化、各期限国债收益率、LPR、主流储蓄险收益等数据。

4月的收益数据,可点击回顾4月利率大盘点!这些银行还有3%的存款,利息直接翻倍。下期我们还将更新5月份的利率新变化,记得关注起来哦~

稳健理财的核心是先守后攻,与其盲目追求高收益,不如先摸清产品底细,找到适合自己风险承受力的打理方案。

另外也想提醒大家,我们努力让资金稳健增值的同时,别忘了防范各种诈骗手段,避免一朝回到解放前。

比如虚假理财的高利诱惑、冒充公检法威胁转账、刷单返利骗局、误点钓鱼网站……

好了,今天的内容就分享到这里,如果这篇文章对你有用,别忘了转发哦~

江南app官方下载苹果 1对1保险规划服务,理财规划师帮你定制财富方案。点击下方卡片,立即开始规划。

188

188

270

270

236

236

326

326

242

242